摘 要:涉银行卡信息网络犯罪集中于帮助信息网络犯罪活动罪及掩饰、隐瞒犯罪所得、犯罪所得收益罪。对行为人明知他人实施掩饰、隐瞒犯罪所得,但偶尔以提供信用卡形式进行帮助的行为,仍应定性为帮助信息网络犯罪活动罪;针对“跑分”行为人使用多个信用卡或第三方支付软件转移资金性质不明的款项,可以帮助信息网络犯罪活动罪进行认定。在依法严惩的同时,既要理性平衡司法投入和产出,保持刑法谦抑性,又要坚持前端延伸,有效跟进综合治理。

关键词:帮助信息网络犯罪活动罪 掩饰、隐瞒犯罪所得、犯罪所得收益罪 刑事处遇

一、涉银行卡信息网络犯罪的现状

2020年4月8日,最高检召开以“严厉打击网络犯罪,共同防控网络风险”为主题的新闻发布会。会上介绍,近年检察机关办理的信息网络犯罪年均增幅达34%以上。2018年至2019年,全国检察机关共批准逮捕信息网络犯罪嫌疑人89167人,提起公诉105658人,较前两年分别上升78.8%和95.1%。2019年至2021年1月,检察机关起诉信息网络犯罪案件5万余件,14万余人。

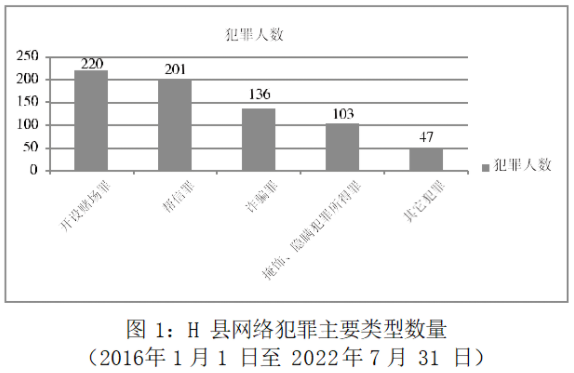

以Q市H县信息网络犯罪数据为例,2016年以来,该地区信息网络犯罪类型排名前四位为开设赌场罪、帮助信息网络犯罪活动罪(以下简称“帮信罪”)、诈骗罪及掩饰、隐瞒犯罪所得、犯罪所得收益罪(以下简称“掩隐罪”),四类案件人数占信息网络犯罪总人数的93.35%,而非法租售银行卡是此类犯罪得以持续高发的重要原因之一。

Q市H县涉银行卡信息网络犯罪案件呈现以下特点:

一是犯罪年轻化、文化水平低。犯罪行为人以20岁至30岁青年为主,占比达50.6%;其次为31岁至40岁,占比达33.8%;20岁以下及50岁以上占比均在10%以内,其中18岁(含)以下相对较少,仅占总人数的2%,可见大部分刑事处罚对象为20岁至50岁的青壮年男性。从受教育程度上看,大专以上学历占比仅11%,高中文化程度占比19.07%,初中文化程度占55.5%,小学文化程度占比12.96%,整体文化程度不高。

二是类型集中化、程度递进化。主要表现为银行卡尚未被使用,但非法持有他人信用卡数量已达5张以上;明知他人利用信息网络实施犯罪,向个人(团伙)出租、出售银行卡(第三方支付帐户)的;在提供银行卡(第三方支付账户)后为配合他人实施转账、套现、取现又提供刷脸等验证帮助的;明知为转移犯罪资金,而直接使用银行卡(第三方支付账户)操作转账、套现、取现的。

三是侦查取证难、定性争议多。实践中,涉银行卡犯罪主要集中于帮信罪及掩隐罪,对两罪的入罪标准及罪名适用存在诸多疑难争议,如帮信罪涉案银行卡中查证为诈骗款项的资金是否限制于单笔达到3千元以上;收购、出租、出售5张(个)信用卡或相关可用于支付结算的账户、工具中的张(个)数如何认定性质;明知他人实施掩饰、隐瞒犯罪所得,仍以提供信用卡形式进行帮助是否一概认定为共犯;行为人实施“跑分”行为,但未能查证上游犯罪的,是认定为帮信罪还是掩隐罪,等等。而造成争议集中化的主要原因在于上下游犯罪多系网络犯罪,犯罪方式手段专业复杂,且多系跨地域犯罪,取证难度大,导致证据难以采信,影响了案件处理效果。

二、罪名适用与解析

(一)入罪解析——帮信罪“情节严重”的认定

1.涉案资金查证的认定方法。“两高一部”相关内设机构于2022年发布的《关于“断卡”行动中有关法律适用问题的会议纪要》(以下简称《2022年会议纪要》)规定,涉案信用卡中的资金超过30万元,且其中至少3千元经查证系涉诈骗资金,认定为“情节严重”。那么是否应查明单笔资金至少3千元的涉诈资金,才能认定为“达到犯罪程度”?实践中,诈骗团伙为逃避侦查或采取的诈骗手段不同,多使用数张银行卡骗取多名被害人的多笔资金。如网络刷单诈骗中,刷单数额由几十元至上千元不等,实务中常见帮信行为人提供的某张信用卡中,同时有多笔由不同被害人汇入的涉诈资金,但单笔均未超过3千元,如机械强调单笔构罪,则较易被犯罪行为人规避,难以达到打击目的。

一般而言,同一电信网络诈骗团伙在同一时间区间内,由多名行为人使用一至二种相对固定的手段进行诈骗,并将资金归集于团伙所掌握的信用卡内。为防止各自非法所得混同难以区分,不同的诈骗行为人之间并不会在同一时间段内共用同一信用卡归集资金,虽诈骗行为人诈骗单个被害人的金额未达立案标准,但多个被害人被骗金额累计达到3千元,仍可认定构成诈骗罪。故笔者倾向认为,在把握同一时间段、采取相同手段的基础上,同一信用卡内汇入的单笔被骗资金未达立案标准,但数笔被骗资金累计达3千元的,即可认定为“达到犯罪程度”。

2.其他“情节严重”情形的认定。司法实践中,对“两高一部”《关于办理电信网络诈骗等刑事案件适用法律若干问题的意见(二)》中的“收购、出租、出售五张(个)信用卡或相关可用于支付结算的账户、工具并提供超过五张信用卡”如何认定存在有不同认识。如行为人提供了两张信用卡、该2张信用卡配套的网上银行数字证书及绑定该2张信用卡的第三方支付软件等三种工具,在单向流入信用卡的资金未超过30万的情况下,认定行为人提供了两张信用卡或认定其提供了5个具有支付结算功能的工具是区分罪与非罪的关键。

笔者认为,无论是网上银行数字证书,或是第三方支付软件,均需通过所绑定的信用卡实现支付结算功能,本质上信用卡账户才是支付结算资金的实际载体,将依托于同一账户的支付结算功能进行拆分,有重复评价之嫌,故应当以实际发挥支付结算作用的信用卡为计算标准,只有行为人提供了不同的信用卡,或提供信用卡的同时又提供了与该信用卡无关联的其他支付结算工具,合计达到5张或5个以上,才能认定为“其他情节严重的情形”。

(二)各罪解析——关联犯罪的正确适用

2.“跑分”行为的性质认定。随着对电信网络犯罪打击的不断深入,犯罪手段亦开始翻新,分工愈加明确,并呈现链条化犯罪模式,彼此之间联系极为隐蔽,多使用“纸飞机”“蝙蝠”等具有加密功能的通讯软件,为司法机关打击相关犯罪带来新的挑战。

所谓“跑分”,是指行为人利用信用卡、第三方支付软件等工具,将他人违法犯罪资金以在不同账户间划转、化整为零或聚零为整并转移等方式进行“洗白”,并从中牟取“手续费”等非法利益。该行为实质上是掩饰、隐瞒行为,在查证属实确有犯罪资金的前提下,实践中一般以掩隐罪或上游犯罪的共犯予以认定。但正由于“跑分”行为的隐蔽性,司法机关往往难以查证行为人所转移资金的性质,此时便失去认定掩隐罪的大前提——犯罪所得,从而导致出罪。笔者认为,“跑分”行为人使用多个信用卡或第三方支付软件,转移已查证属实的犯罪资金的行为,应当以掩隐罪予以处罚;而“跑分”行为人使用多个信用卡或第三方支付软件转移资金性质不明的款项,可以以帮信罪进行认定。

(2)以“跑分”方式转移资金,但因客观原因未能查明资金性质的罪名认定。司法实践中,在“跑分”行为人准备转移的资金进入行为人所使用的账户前,往往已经多次拆分划转,司法机关难以溯源,无法查清资金性质,此时“跑分”行为人虽实施掩饰、隐瞒的行为,但因资金性质不明,无法认定为犯罪所得。那么,“跑分”行为人明知其转移的资金不合法,仍将巨额资金在不同账户间频繁划转,是否可以推定该资金为犯罪资金?笔者认为,行为人采取异常的方式转移资金,仅能推定其主观上明知是犯罪所得,但无法推定该资金客观上就是犯罪资金,缺失客观证据印证资金性质,仍然无法成立掩隐罪。

《帮信解释》第12条第2款规定,实施支付结算行为,确因客观条件限制无法查证被帮助对象是否达到犯罪的程度,但相关数额总计达到前款第2项至第4项规定标准五倍以上,即其中支付结算金额在一百万元以上的,应当以帮信罪追究行为人的刑事责任。据此,在确定利用信用卡进行转账的行为属于“支付结算”行为的基础上,行为人明知他人利用信息网络实施犯罪,仍帮助支付结算一百万元以上,虽因客观条件限制无法查证被帮助对象是否达到犯罪程度,但仍可认定其帮助信息网络犯罪活动行为达到“情节严重”,以帮信罪进行处罚。

三、涉银行卡信息网络犯罪的刑事处遇及治理建议

(一)坚持刑法谦抑,少捕慎诉慎押

(二)由末端到前端,延伸治理效能

经对Q市H县帮信罪及洗钱类掩隐罪进行分析,行为人提供或使用已开办的闲置信用卡占比为37.26%,提供或使用新开办信用卡占比为55.68%,另7.03%两者兼具。据此,可从闲置信用卡的清理及严控新开办信用卡两方面进行治理,达到减少信用卡存量,从根源上压缩涉卡犯罪的生存空间。

1.进一步清理闲置信用卡。2016年起,中国人民银行发布新规,将个人银行结算账户分为I类、II类及III类,同一客户在同一银行只能开立一个I类账户,以此逐步开展银行卡清理行动,但历经几年的清理,凸显清理门槛过高,清理成效不明显等问题,市面上仍存有巨量闲置信用卡,并未对涉银行卡信息网络犯罪的滋生造成实质性影响。实践中,行为人即便在某银行仅有一个账户,但在该账户下可同时持有多张信用卡,行为人仍有充足的信用卡资源用于出租、出售。相关监管机构应当加大清理力度,降低清理门槛,缩减信用卡的闲置时间,同时建立审查机制,将符合清理条件的闲置信用卡予以注销,最大限度减少闲置信用卡存量。

2.严控新开办信用卡。随着社会经济的不断发展,银行机构对个人新开办信用卡大开绿灯,在某个时间段内甚至将开办银行卡数量作为银行工作人员的绩效考核指标,在加大力度清理闲置信用卡的同时,银行机构应当严格限制信用卡的开办手续,压缩新开办信用卡数量,并在各银行间建立信息互联共享机制,严格控制个人信用卡数量,防止实践中行为人同时在多个银行新开办多张信用卡的情况出现。探索以公民身份号码为唯一账户的金融账户体系,建立健全金融安全监管与相关信用卡犯罪防范机制。